Mercado español del mueble: continúa el dinamismo en 2022, a pesar de las tensiones inflacionistas

Las empresas fabricantes de mueble continúan con su positiva dinámica de ventas durante el primer semestre de 2022, a pesar de las diversas tensiones ocasionadas desde diferentes frentes: el final de la crisis sanitaria, las tensiones en el mercado de materias primas o el aumento de los precios de la energía y de los productos finales.

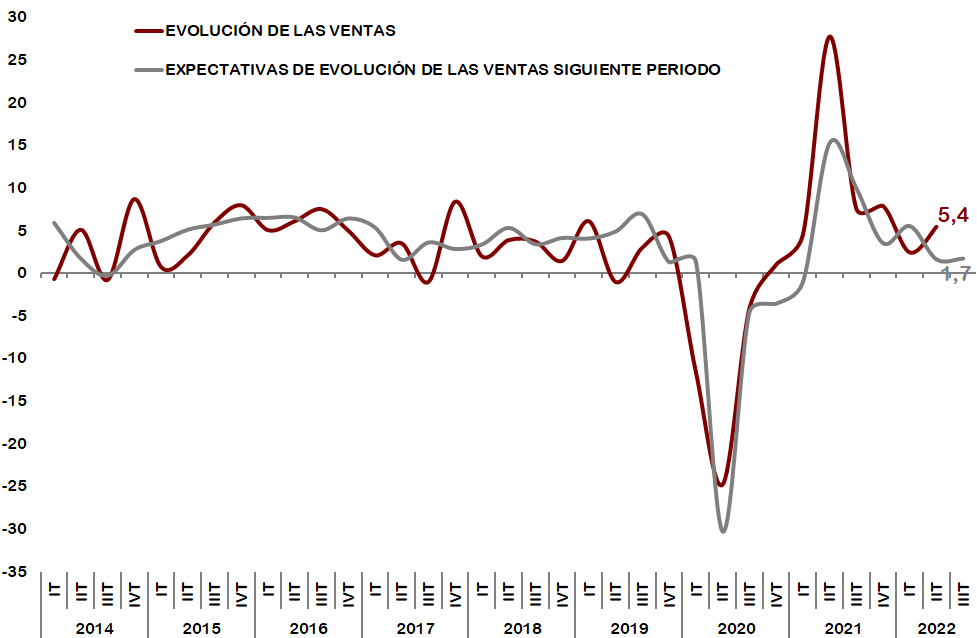

Según el Observatorio Español del Mercado del Mueble de Aidimme, la tasa interanual de evolución de las ventas creció un 5,4% durante el segundo trimestre de 2022; continuando con la dinámica positiva de finales de 2021. Para el tercer trimestre de 2022, la expectativa de ventas se sitúa en un aumento de ventas del 1,7% interanual.

Evolución y expectativa trimestral de las ventas de los fabricantes de mobiliario.

Fuente: Observatorio Español del Mercado del Mueble (Aidimme)

*No incluye la producción de colchones ni de mobiliario para comercios.

Si atendemos a la evolución de las ventas por subsectores de actividad, destaca el comportamiento del mueble de oficina, que crece un 23,6% respecto al mismo trimestre del año anterior. El mueble de cocina crece un 5,9% y el mueble de hogar aumenta un 4,9% interanual.

Para el tercer trimestre, las previsiones de ventas del mueble de oficina son del 8,7%; mientras que el mueble de baño prevé crecimientos del 6%. Por el contrario, el mueble tapizado y el mueble de hogar esperan caídas del -2,3% para el tercer trimestre.

Fuente: Observatorio Español del Mercado del Mueble (Aidimme)

*No incluye la producción de colchones ni de mobiliario para comercios.

Crecimiento del empleo

La gran actividad en el sector ha supuesto un crecimiento en el nivel del empleo. Las empresas del mueble ocupan a 67.310 trabajadores en junio de 2022, un crecimiento del 11,3% desde el inicio de la pandemia (abril de 2020). El crecimiento del empleo se produjo durante 2021 en su mayor parte, manteniéndose estable durante el primer semestre de 2022.

Evolución del número de empleados en el sector industrial del mueble en España.

Fuente: Elaborado por Aidimme a partir de datos del Ministerio de Trabajo. Trabajadores afiliados a la Seguridad Social. Régimen General y Régimen Especial de Trabajadores Autónomos. División CNAE-2009: 31. Fabricación de muebles.

Tensiones y aumento de precios

Las empresas fabricantes de mueble están soportando la subida de precios de las materias primas. Así, según el Observatorio Español del Mercado del Mueble de Aidimme, las empresas encuestadas declararon que los precios de las materias primas habían ascendido un 22,9% en el primer semestre de 2022.

Los costes logísticos también han mantenido la tendencia al alza. Las empresas declararon un aumento promedio del 16,5% de enero a junio. Este aumento de precios está teniendo, como consecuencia, un aumento de la inflación en los precios de venta del sector.

La inflación está teniendo repercusiones también en el sector del mueble. En España, la tasa de variación interanual del Índice de Precios al Consumo Armonizado del mueble de hogar ascendía al 9,6% en julio de 2022. Ahora bien, este crecimiento de precios es inferior al índice general de precios (que subió un 10,3% interanual en agosto de 2022). Por su parte, epígrafe “Otros muebles y accesorios” creció un 12,7% en julio.

Índice de Precios al Consumo Armonizado. España (2019-2022).

Fuente: Elaborado a partir de INE

El mueble de hogar en Europa tampoco escapa a este aumento de precios. Para los 27 países de la Unión Europea, el crecimiento interanual de precios ascendía al 10% en julio de 2022. Los principales consumidores europeos de mueble español se encuentran en valores similares: Alemania (9,4%), Francia (8%) e Italia (7,4%). Especialmente relevante para el mercado español es el caso de Portugal, con un índice que se sitúa en el 17,6%.

Fuente: Elaborado a partir de Eurostat

Comercio exterior

El comercio exterior del mueble está manteniendo el dinamismo que demostró en 2021 durante el primer semestre 2022. Las exportaciones ascendieron a 292.364 toneladas desde enero a junio de 2022, un 0,1% más que en 2021. Por su parte, las importaciones alcanzaron las 465.041 toneladas, un 1,8% más que en el ejercicio anterior.

En cuanto al valor de las exportaciones, éstas ascendieron a 1.258 millones de euros en el primer semestre de 2022, un 13,9% más que en 2021. La demanda de mueble extranjero continuó en 2022, por su parte, ya que las importaciones alcanzan los 1.899 millones de euros, un 22,8% más que en el mismo período que en el ejercicio anterior.

Como consecuencia, el valor por tonelada ha aumentado en 2022; en el caso de las exportaciones hasta los 4.305 euros por tonelada (un 9% más que en 2021); y hasta los 4.084 euros por tonelada en el caso de las importaciones (un 19% más que en el ejercicio anterior).

Valor por tonelada del comercio exterior (euros por tonelada).

Fuente: Elaboración Aidimme a partir de datos del Icex

*Códigos Taric: 9401 (asientos con exclusión de la partida 9402) y 9403 (los demás muebles y sus partes).

Por países, Francia continúa siendo el principal cliente del sector del mueble español. Las exportaciones al país vecino ascendieron a 361 millones de euros entre enero y junio de 2022, un 6,1% más que en el mismo período del ejercicio anterior. Portugal mantiene la segunda posición en el ranking, con 178 millones de euros y 53 miles de toneladas.

*Millones de euros

*Miles de toneladas

Principales países destino de las exportaciones de mueble español (enero – junio 2022).

Fuente: Elaboración Aidimme a partir de datos del Icex

*Códigos Taric: 9401 (asientos con exclusión de la partida 9402) y 9403 (los demás muebles y sus partes).

En cuanto a las importaciones, China mantiene su hegemonía, ascendiendo sus importaciones a 622 millones de euros y a 146 miles de toneladas. Italia consolida el segundo lugar en el ranking, tanto en valor (172 millones de euros) como en volumen de las importaciones (55,2 miles de toneladas).

*Millones de euros

*Miles de toneladas

Principales países origen de las importaciones de mueble (enero – junio 2022).

Fuente: Elaboración Aidimme a partir de datos del Icex

*Códigos Taric: 9401 (asientos con exclusión de la partida 9402) y 9403 (los demás muebles y sus partes).

Expectativas segundo semestre de 2022

La expectativa de las ventas para el tercer trimestre de 2022 se sitúa en un 1,7 interanual; atenuando el crecimiento de los últimos trimestres. La incertidumbre a la que se ven sometidas las empresas del sector hace mella en la confianza declarada. Así, el clima empresarial para el tercer trimestre de 2022 es moderadamente pesimista, un hecho que no sucedía desde el inicio de 2021.

Clima empresarial de las empresas fabricantes de mueble.

Fuente: Observatorio Español del Mercado del Mueble (Aidimme)

*No incluye la producción de colchones ni de mobiliario para comercios.

---

Este artículo aparece publicado en el nº 579 de CIC, págs. 8 a 10.

El proyecto Ceramix_Aira busca abordar uno de los grandes retos ambientales a los que se enfrenta el sector industrial, como es la eliminación de material particulado en emisiones procedentes de procesos a altas temperaturas y la habilitación de opciones de recuperación energética.

Cepco es tajante: para alcanzar la neutralidad climática, es urgente apoyar la transición de la industria hacia tecnologías limpias sin poner en riesgo su competitividad frente a países con menores costes energéticos.

Esta nueva norma regula aspectos específicos de los grados A, B y C de FP para las familias profesionales de, entre otras materias, Edificación y Obra Civil, una de las más relevantes para el futuro del sector.

Neolith asegura que cerró con “gran éxito” su participación en la última edición del evento celebrado de Milán, puesto que, a lo largo de toda la semana, “miles de visitantes” pasaron por su espacio expositivo.

Entrevista a Tristán López-Chicheri y Alejandro Lorca, CEO & Architect Partner y Architect Partner de L35 Architects, despacho responsable de la rehabilitación del Estadio Santiago Bernabéu (Madrid), junto a GMP y Ribas & Ribas.

La Asociación Española de Ingenieros de Telecomunicación de Madrid celebró una jornada centrada en el papel crucial que desempeñan su sector en el ámbito de las infraestructuras y edificios inteligentes.

El reto del proyecto ha sido establecer un diálogo entre la antigua estructura del edificio hecha en ladrillo y una nueva estructura de madera representativa del diseño del siglo XXI. Además, se le ha añadido una cubierta verde.

Esta alianza busca facilitar la gestión eficiente a las empresas de distribución que trabajan con productos de climatización y residuos de aparatos eléctricos y electrónicos (RAEE).

Comentarios